Was ist der Goldstandard und wie funktioniert er?

Der Goldstandard ist das Währungssystem, das ein Land verwendet, um seinen Handel und seine Finanzen zu verwalten. Dieses System erfordert, dass die Währung eines Landes durch Gold gedeckt ist.

Der Goldstandard

Der Goldstandard ist ein Währungssystem, bei dem die Währung an den Wert von Gold gebunden ist. Das bedeutet, dass die Zentralbank eine bestimmte Menge an Gold besitzt und die Währung an den Wert dieses Goldes gekoppelt ist. Dieses System wurde in der Vergangenheit oft verwendet, um die Währungsstabilität zu gewährleisten, aber es wurde in den meisten Ländern durch flexible Wechselkurse ersetzt.

Sprechen Wirtschaftshistoriker vom Goldstandard, beziehen sie sich im Allgemeinen auf den internationalen Goldstandard, der Ende des 19. Jahrhunderts eingeführt wurde. Währungen, die an den Goldstandard gebunden sind, werden relativ zueinander festgelegt, was einen vorhersehbaren Währungsumtausch ermöglicht.

Definition

Ein Goldstandard ist ein Währungssystem, bei dem das im Umlauf befindliche Geld – häufig Papiergeld – einen Wert hat, der direkt mit einem Goldvorrat verbunden ist. Gold ist eine der ältesten Geldformen, die von Einzelpersonen und Gesellschaften verwendet wird. Aufgrund dieser Historie haben Menschen unter einem Goldstandard mehr Vertrauen in den Wert der Wirtschaft.

Geschichte des Goldstandards

Ausgelöst durch eine Silberwährungskrise in England, die darin gipfelte, dass die Vereinigten Staaten alle Silberzahlungen einstellten, begann der Goldstandard 1871, als ein vereintes Deutschland die Reichsmark als strikte Goldstandardwährung einführte. Bis 1900 folgten praktisch alle Weltwirtschaftsmächte diesem Beispiel.

Während ein System fester Währungen eine enorme Expansion des Welthandels ermöglichte, war der Goldstandard nicht ohne erhebliche Probleme. Da die Goldvorräte langsamer wachsen als die Volkswirtschaften, ist der Goldstandard hochgradig deflationär. Die Vereinigten Staaten zum Beispiel durchliefen Phasen der Deflation, die bis zu 14 Jahre anhielten, nachdem sie auf den Goldstandard gewechselt waren.

Klassischer Goldstandard

Der Goldstandard ist ein Währungssystem, in dem der Wert der Währung in Gold festgelegt ist. Es kann als Möglichkeit angesehen werden, Schwankungen des Geldwertes zu begrenzen.

Der klassische Goldstandard wurde zuerst vom Vereinigten Königreich und dann von anderen Ländern eingeführt, darunter Frankreich, Belgien, Italien und die Schweiz. Auch die Vereinigten Staaten hatten von 1879 bis 1933 eine Art klassischen Goldstandard. Als der Goldstandard bestand, verpflichteten sich die Zentralbanken, Banknoten zu einem festen Kurs in Gold umzutauschen.

Bimetallismus

Die Bimetallwährung ist ein Geldsystem, das zwei verschiedene Geldformen verwendet. Eine Form von Geld ist eine Ware, wie Gold oder Silber, und die andere Form ist Fiat-Währung. Der Wert des Rohstoffs und der Fiat-Währung sind durch ein festes Verhältnis aneinander gekoppelt.

Das Bimetallsystem wurde geschaffen, um Stabilität in der Wirtschaft zu schaffen. Es trug auch dazu bei, den Handel zwischen Ländern zu steigern, da es eine alternative Zahlungsmethode für Länder bot, die keinen Zugang zu Gold oder Silber hatten.

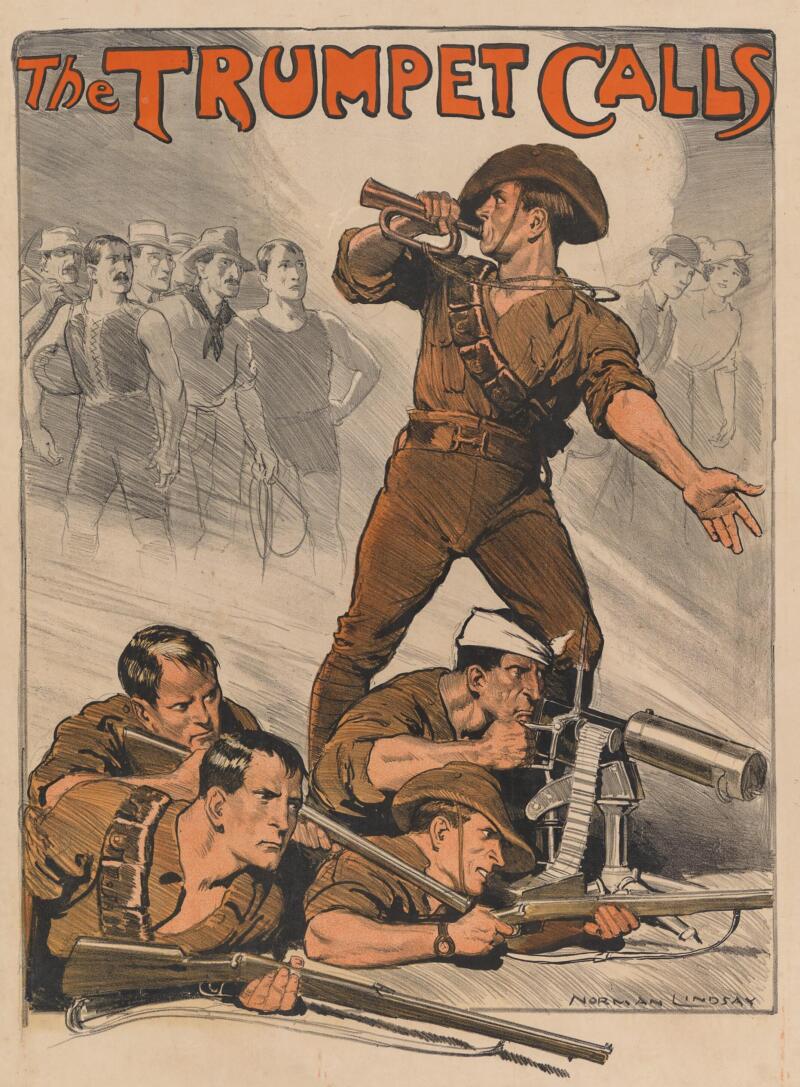

Einfluss des Ersten Weltkriegs

Der Goldstandard erreichte seine erste Krise mit dem Beginn des Ersten Weltkriegs. Die unglaublichen Kosten für die Führung dieses Krieges zwangen Grossbritannien, auf Fiat-Währungen umzusteigen. Der Vertrag von Versailles, der Bedingungen für die Kapitulation festlegte, zwang Deutschland, einen Grossteil seiner Goldvorräte als Reparationen abzugeben. Die Idee war, die Goldversorgung der Siegernationen zu stärken.

Ein Nebeneffekt war jedoch, dass Deutschland nicht genug Goldreserven hatte, um auf dem Goldstandard zu bleiben. Obwohl Deutschland eine grosse Industriemacht blieb, hatte es keine andere Wahl, als zu einer Fiat-Währung überzugehen. Bei Fiat-Währungen haben Zentralbanken die Möglichkeit, die Geldmenge ohne Rücksicht auf einen festen Standard zu erhöhen oder zu verringern.

Vom Goldstandard zum Bretton-Woods-System

Bis in die dreissiger Jahre des zwanzigsten Jahrhunderts war die Geldmenge der meisten industriellen Ländern mit Gold gedeckt. In der Weltwirtschaftskrise 1929 erwies sich der Goldstandard als zu starr. In der Folge wurde er abgeschafft.

Als Deutschland und Grossbritannien Mitte der 1920er Jahre eine vorübergehende Rückkehr zum Goldstandard schafften, verliessen andere grosse Volkswirtschaften, einschliesslich der USA, den Goldstandard. Der internationale Goldstandard endete offiziell auf der Londoner Konferenz von 1933, als sich die teilnehmenden Nationen nicht auf den Wert von Gold selbst einigen konnten.

Nach dem Zweiten Weltkrieg argumentierten einflussreiche Ökonomen wie John Maynard Keynes erfolgreich gegen eine Rückkehr zu diesem Standard und Währungen begannen im Rahmen des Bretton-Woods-Abkommens zu handeln.

Dieses neu geschaffene Bretton-Woods-System nutzte den US-Dollar als Ankerwährung. Damals lagerten rund 70 % des Goldes in den USA. Als internatinale Währungsordnung mit Wechselkursbandbreiten strebte das Bretton-Woods-System an, die Vorteile eines flexiblen Wechselkurssystems mit dem eines festen zu vereinbaren. International mussten die Länder ihre Währung in Gold oder in Gold konvertierbarer Währung (US-Dollar) festlegen. Der jeweilige Wechselkurs durfte je maximal ein Prozent nach oben und unten um diesen Mittelwert schwanken.

Das Aufkommen der Fiat-Währungen

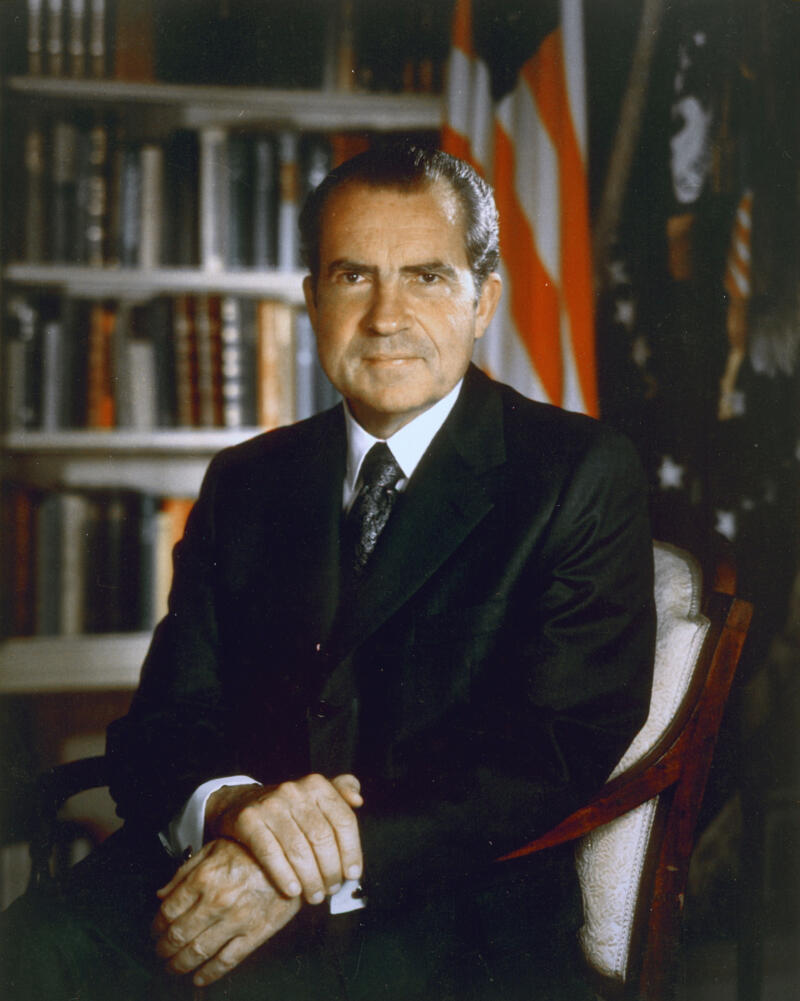

Der Zusammenbruch von Bretton Woods im Jahr 1972 leitete die Ära frei schwebender Währungen ein und Gold verlor sogar seinen Status als Grundlage für die Rechnungslegung der Zentralbanken.

Die neuen Fiat-Währungen sind ein Wirtschaftsobjekt ohne inneren Wert, welche als Tauschmittel dienen.

Somit können Fiat-Währung als Gegenteil von sogenanntem Warengeld – wie z. B. Tabak, Reis, Gold oder Silber – bezeichnet werden. Im Gegensatz zum Warengeld, welches neben dem äusseren Tauschwert auch einen inneren Wert hat und unabhängig von Regierungserlassen ist, stützt sich Fiat-Währungen nur darauf, dass ein Konsens darüber besteht, dass die Fiat-Währung ein akzeptiertes Tauschmittel ist.

Vor- und Nachteile des Goldstandards

Unter einem Goldstandard kann es zu enormen lokalen Wertverfälschungen kommen. Zum Beispiel kam es in Irland während einer Hungersnot vor, dass es rentabler war, Kartoffeln nach England zu exportieren, als sie an hungernde Einheimische zu verkaufen.

Indem der Goldstandard den internationalen Handel berechenbarer macht, übt der Goldstandard Druck auf die Steuerbehörden aus, von Importzöllen wegzukommen und sich hin zu Einkommens- und Verkaufssteuern zu bewegen, die seinen eigenen Bürgern auferlegt werden.

Kredite werden in Volkswirtschaften, die auf diesem Standard basieren, sehr knapp, da Regierungen nicht in der Lage sind, mehr Geld zu drucken, wenn die Wirtschaft es braucht.

Gold- und FIAT-Standard

Insofern sind Gold- und Papiergeld keine wirklichen Konkurrenten. Ein Finanzsystem, das mit Gold begann und kontinuierlich skaliert wurde, scheint heute mit Fiat-Währungen in der Endphase zu sein. In der Vergangenheit gab es immer eine direkte Korrelation zwischen Gold und Papiergeld. Heute ist seine Korrelation jedoch indirekt, schwach, bis nicht vorhanden.

Obwohl einige Anleger Staatsanleihen bevorzugen, ist Gold nach wie vor ein grundlegender Bestandteil unseres traditionellen Finanzsystems und daher das Reservevermögen. Trotz der abnehmenden Bedeutung von Gold im Fiat-System haben Zentralbanken immer noch grosse Mengen des Metalls in ihren Reserven. Das bedeutet, dass sie sich seiner Nützlichkeit bewusst sind und es dennoch ernst nehmen.

Die Regierungen versuchen so sehr sie können, sich von Gold zu distanzieren, ein Gut, welches nur noch Zentralbanken halten. Der Grund ist ganz einfach: Wenn sich die Regierungen erfolgreich von ihren bisherigen Grundprinzipien emanzipiert hätten, dann wären die Zentralbanken die letzten, die Gold halten würden. Gold gilt immer noch als Wertaufbewahrungsmittel und wird sowohl zum Inflationsschutz als auch zum Schutz vor einem möglichen wirtschaftlichen Zusammenbruch gekauft.

Fazit zum Goldstandard

Der Goldstandard erscheint für viele Ökonomen, als der einzige Weg eine Währung zu denken, denn Gold erscheint als das perfekte Geld. Gold ist eine der wohl härtesten Geldarten, die unsere Erde bisher bieten kann, mit einer Inflationsrate von ca. 1 % pro Jahr, welche in etwa mit dem Wachstum der Weltbevölkerung übereinstimmt.

Andere sagen, das der Goldstandard ist nicht kompatibel mit einer gesunden Wirtschaft und gesunden Unternehmen, da die Währungsmenge dank der Golddeckung sich der Wirtschaftsgrösse nicht anpassen könnte. Diese These geht jedoch vom Ewigen Wachstum aus, selbst wenn dieses nur in Form von Zahlen stattfindet.

Eines kann ohne Zweigel gesagt werden: Seit Gold wieder ein Tier 1 Vermögenswert der Geldinstitute ist, ist es eine für jedermann geeignete Geldanlage.